Cạn room tín dụng, nhiều doanh nghiệp trong vòng xoáy khát vốn

Các chuyên gia cho rằng để tránh phụ thuộc vào nguồn vốn tín dụng từ ngân hàng, doanh nghiệp cần thu hút các dòng tiền khác qua phát hành trái phiếu, huy động vốn thông qua thị trường chứng khoán...

Nhiều doanh nghiệp trong cơn khát vốn do ngân hàng cạn room tín dụng. (Ảnh: Vietnam+)

Nhiều doanh nghiệp trong cơn khát vốn do ngân hàng cạn room tín dụng. (Ảnh: Vietnam+)

Nền kinh tế đang có những dấu hiệu phục hồi tích cực sau dịch, lúc này rất nhiều doanh nghiệp đang có nhu cầu vốn cho sản xuất kinh doanh. Tuy nhiên, các ngân hàng cho biết đã gần hết hạn mức tín dụng, do nửa đầu năm tín dụng đã tăng nhanh.

Khó tiếp cận vốn ngân hàng

Trong khi Ngân hàng Nhà nước chưa có động thái lỏng với room tín dụng, các ngân hàng vẫn cố gắng “xoay xở” trong dư địa còn lại và doanh nghiệp thì đang gặp khó khăn khi tiếp cận vốn ngân hàng.

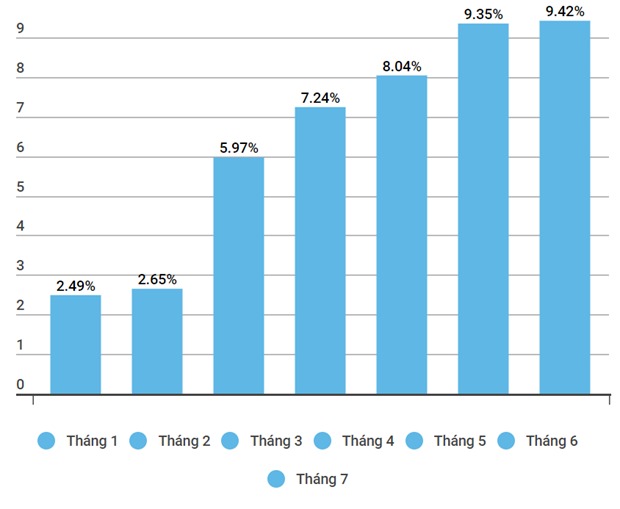

Con số mới nhất được Ngân hàng Nhà nước công bố, trong 7 tháng qua tăng trưởng tín dụng đã đạt 9,42%, cao hơn nhiều so với mức 6,47% của cùng kỳ năm trước và là mức tăng cao nhất trong hơn 10 năm trở lại đây. Nếu so với mục tiêu tăng trưởng tín dụng 14% đề ra từ đầu năm thì dư địa từ nay đến cuối năm chỉ còn khoảng 4,6%, tương đương quy mô gần 500.000 tỷ đồng.

Trước thực trạng tăng trưởng tín dụng cao như vậy, nhiều ngân hàng đã xin được nới hạn mức tăng trưởng. Tuy nhiên, lãnh đạo Ngân hàng Nhà nước cho biết tạm thời vẫn giữ nguyên chỉ tiêu tăng trưởng tín dụng năm nay ở 14% để đảm bảo ổn định kinh tế vĩ mô, kiềm chế lạm phát.

Vì vậy, lãnh đạo một số ngân hàng cho biết, họ sẽ cố gắng “xoay xở” trong dư địa còn lại. Theo đó, giải pháp đầu tiên được nhắc tới là đẩy mạnh thu hồi các khoản nợ đã đến hạn để mở rộng dư địa cho tín dụng mới. Song giải pháp này là khá hạn chế, vì còn tùy thuộc vào khả năng trả nợ của khách hàng.

Giải pháp thứ hai là đẩy nhanh tốc độ quay vòng vốn. Có nghĩa, các ngân hàng chỉ xem xét cho vay ngắn hạn, các khoản cho vay tiêu dùng trong thời gian ngắn từ 1-3 tháng đồng thời hạn chế tối đa cho vay dài hạn. Cuối cùng là đẩy mạnh các hoạt động dịch vụ, bán chéo sản phẩm, kinh doanh bảo hiểm… tăng nguồn thu ngoài lãi.

Vì vậy, theo phản ánh của các doanh nghiệp thì thời điểm này để tiếp cận được nguồn vốn ngân hàng là vô cùng khó khăn.

Có doanh nghiệp phản ánh, hiện doanh nghiệp đáp ứng đủ điều kiện vay vốn nhưng lại nhận thông báo tăng lãi suất từ đầu tháng Tám hoặc giảm lượng vốn cho vay.

Ông Chu Hoàng Tùng - Chủ tịch Hội đồng quản trị Công ty Đầu tư xây dựng Thương mại Ngãi Cầu cho biết, trước đây 2 ngân hàng cho công ty vay vốn với lãi suất ở mức 4,5% và 4,8%, giờ tăng lên 6,2%/năm bắt đầu từ tháng Tám. Như vậy, lãi suất cho vay tăng khoảng 1,7%/năm, điều này đã làm tăng chi phí sản xuất của doanh nghiệp và ảnh hưởng đến kế hoạch sản xuất của doanh nghiệp.

Vốn cũng đang là bài toán thách thức của các doanh nghiệp thuỷ sản. Theo ông Nguyễn Hoài Nam, Phó Tổng thư ký Hiệp hội Chế biến và xuất khẩu thuỷ sản Việt Nam (VASEP), chi phí sản xuất của ngành đều đã tăng nhiều lần so với trước. Điển hình là thức ăn chăn nuôi tăng trên 20%, chi phí vận tải quốc tế cũng tăng khoảng 400 triệu đồng mỗi container…

Ông Nam cho biết, hiện nhiều ngân hàng thông báo không cho vay khoản vay mới, khiến doanh nghiệp không có thêm nguồn tài chính để thu mua nguyên liệu sản xuất theo kế hoạch. Ông Nam đề nghị cần giải pháp xử lý câu chuyện tín dụng cho doanh nghiệp lĩnh vực sản xuất như thuỷ sản.

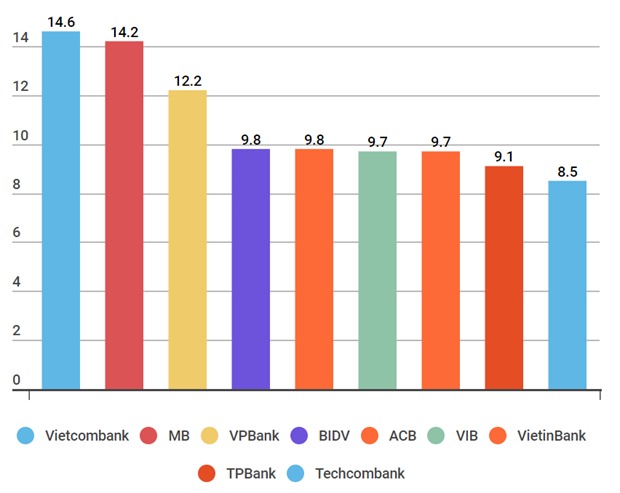

Tăng trưởng tín dụng của một số ngân hàng 6 tháng đầu năm 2022. (Đơn vị: %)

Tăng trưởng tín dụng của một số ngân hàng 6 tháng đầu năm 2022. (Đơn vị: %)

Tương tự, ông Nguyễn Quốc Hiệp - Chủ tịch Hiệp hội các nhà thầu Xây dựng Việt Nam (VACC) cũng cho biết, hợp đồng xây dựng phần lớn chỉ được tạm ứng 10-15% giá trị. Thông thường, khi triển khai, doanh nghiệp phải dùng vốn vay ngân hàng mua vật tư, máy móc, chi phí nhân công... Tuy nhiên tín dụng cho các doanh nghiệp xây dựng lại chưa được ưu tiên như sản xuất. Hiện nhiều ngân hàng bị cạn room nên cho vay với doanh nghiệp xây dựng bị hạn chế, lãi suất cao.

Cũng theo phản ánh của các doanh nghiệp hạn mức tín dụng "căng" nên việc thẩm định hồ sơ khách hàng cũng chặt chẽ hơn. Có những lô hàng trước đây chỉ đợi 1 ngày giải ngân thì nay mấy tầm 3-5 ngày.

Theo đại diện Hiệp hội doanh nghiệp nhỏ và vừa thành phố Hà Nội, hiện 50% số thành viên đang gặp phải tình trạng khó tiếp cận nguồn vốn ngân hàng vì vướng thủ tục.

Cần phải đa dạng dòng tiền

Khi chính sách tiền tệ được điều hành thận trọng mức tăng tín dụng cũng không được nới rộng thì cũng là lúc các nguồn vốn, nguồn lực khác cần được đẩy mạnh vào để phát huy hiệu quả hơn.

Chuyên gia Cấn Văn Lực chỉ ra, vốn tín dụng cũng chỉ chiếm 50% tổng lượng vốn cung ứng cho nền kinh tế, còn lại 50% có thể thu hút từ các nguồn khác nhau như phát hành trái phiếu, thu hút FDI, nguồn vốn đầu tư tư nhân…

Đồng tình với quan điểm trên, phó giáo sư, tiến sỹ Vũ Sỹ Cường - Kinh tế trưởng Viện Phát triển công nghệ tài chính cho biết, hiện kênh huy động vốn của doanh nghiệp, ngoài ngân hàng ra còn có những kênh khác như phát hành trái phiếu, huy động vốn thông qua thị trường chứng khoán hoặc huy động thông qua các hợp đồng thương mại.

“Các doanh nghiệp cần phải tính đến các phương án khác nhau trước khi Ngân hàng Nhà nước có thể xem xét về chủ trương nới room tín dụng cho các ngân hàng thương mại để tránh tạo ra áp lực quá lớn đối với hệ thống tổ chức tín dụng,” ông Cường nhấn mạnh.

Tăng trưởng tín dụng 7 tháng năm 2022

Tăng trưởng tín dụng 7 tháng năm 2022

Về phía cơ quan quản lý, duy trì sự ổn định kinh tế vĩ mô và kìm chế lạm phát là ưu tiên của Ngân hàng Nhà nước hiện nay, tuy nhiên còn một lý do nữa để cơ quan này duy trì mức tăng trưởng tín dụng là do mức huy động tiền gửi và cho vay của các ngân hàng thương mại đang có nhiều chênh lệch. Trong khi mức huy động tiền gửi là 5,4% và cho vay ra là 9,42%, tình trạng này nếu kéo dài sẽ có nhiều hệ lụy.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết thời gian tới, cơ quan này sẽ rà soát, điều chỉnh nốt phần tăng trưởng tín dụng còn lại.

Ngoài ra, cơ quan này cũng tiếp tục theo dõi diễn biến lạm phát để phối hợp với các bộ, ngành tham mưu cho Chính phủ đạt những mục tiêu đề ra./.

Theo Thùy Linh (Vietnam+)

https://www.vietnamplus.vn/can-room-tin-dung-nhieu-doanh-nghiep-trong-vong-xoay-khat-von/811721.vnp